华福证券:给予鸣志电器持有评级

发布日期:2024-09-02 13:44 点击次数:153

华福证券有限责任公司邓伟,游宝来近期对鸣志电器进行研究并发布了研究报告《Q2业绩大幅改善,聚焦新兴领域成长业务》,本报告对鸣志电器给出持有评级,当前股价为34.86元。

鸣志电器(603728) 投资要点: 事件:公司24H1实现营收12.65亿元(同比-3.14%),归母净利润0.40亿元(同比-24.88%),扣非归母净利润0.37亿元(同比-24.54%)。单季度来看,公司24Q2实现营收6.56亿元(同比+0.02%),归母净利润0.34亿元(同比+61.28%),扣非归母净利润0.33亿元(同比+66.46%)。 自动化需求疲软,新兴领域成长快。传统行业:公司在通用自动化、医疗设备及生化分析仪器、舞台灯光及纺织机械等共计收入5.75亿元,同比下降11%。其中,通用自动化需求疲软,收入同比下降12%,智能电子泵阀同比下降20%。新兴领域:共计收入1.68亿元,同比增长57%。半导体和锂电储能业务收入同比+70%;新能源车业务收入同比+210%,配套国内头部整车厂客户,实现了雷达电机模组、智能座舱电机及车载热管理配套产品的新产品开发和批量订单交付;机器人业务收入同比+15%,具备无刷电机、无刷无齿槽电机、无框电机、驱控系统、精密直线传动、减速机一体化配套能力,推出移动控制模块、关节模组、手指模组等产品。无刷电机业务收入1.25亿元,同比增长82.2%。其他业务收入:电源与照明系 统控制类增长8%,设备状态管理系统下滑15.87%,贸易代理下滑9.88%。 利润环比改善,加大研发投入。毛利端:2024上半年毛利率37.50%(同比+0.8pct),核心业务控制电机及其驱动系统的毛利率保持在39.0%,表现出强劲的产品竞争力。费用端:公司持续加强费用管控,上半年期间费用率31.55%,同比下降0.1pct。针对核心业务持续投入,研发费用率保持在9.4%,为新兴高附加值领域的开拓奠定基础。利润端:2024上半年净利率3.19%,其中Q2净利率5.17%,环比Q1增长4.11pct,减值压力缓解,越南和太仓新工厂短期成本分摊压力仍在。华福证券 欧美中期需求β和α共振,海外工厂提升无刷电机产能。海外供应链去库接近尾声,欧盟和美国的制造业库存指标已跌至历史底部区间(美国7月制造业PMI自有库存44.5%,6月季调库存总额同比+1.2%)。上半年海外去库压力对需求增长形成较大压力,公司上半年海外收入5.84亿元(占比46%),同比下滑12.50%,环比2023年下半年增长10.99%。公司新增美国Lin和鸣志越南为“无刷电机新增产能项目”的实施主体,以更好地适应海外客户需求变化。对于机电设备相关品类,受益于美国近年来推进制造业回流所衍生的增量需求,叠加公司持续推动产品解决方案升级和下游高端应用拓展,中期需求乐观,有望扭转短期海外市场压力。 盈利预测与投资建议:公司主业基本盘随补库趋势边际改善,机器人 和智能座舱业务打开长期价值空间。考虑到短期复苏势头不强,且公司计提较多减值,我们预计2024-2026年归母净利润为1.3/1.8/2.4亿元(前值为1.9/2.6/3.6亿元),对应当前股价的PE估值99/73/54倍,维持“持有”评级。 风险提示 人形机器人商业化程度不及预期风险;下游市场需求波动风险;国际贸易环境恶化风险;产能释放不及预期风险。

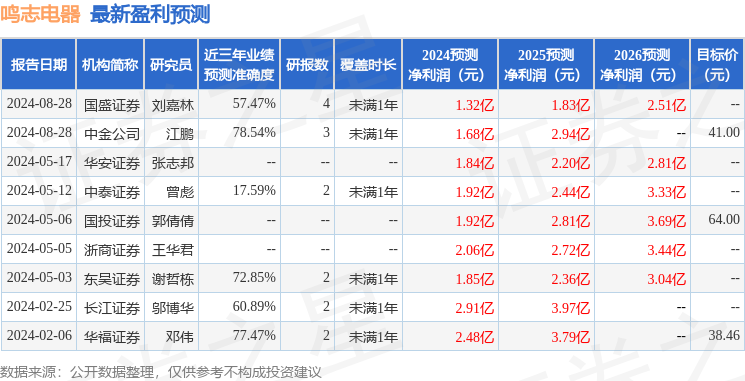

本站数据中心根据近三年发布的研报数据计算,中金公司江鹏研究员团队对该股研究较为深入,近三年预测准确度均值为78.54%,其预测2024年度归属净利润为盈利1.68亿,根据现价换算的预测PE为83.87。

最新盈利预测明细如下:

该股最近90天内共有2家机构给出评级,买入评级2家;过去90天内机构目标均价为51.0。

以上内容为本站据公开信息整理,由智能算法生成,不构成投资建议。